株式投資やFXの投資判断には「ファンダメンタルズ分析」と「テクニカル分析」の2種類が活用されます。ファンダメンタルズ分析を使えば「値上がりしそうな優良銘柄」を見つけ出すことができます。しかし優良銘柄であっても売買のタイミングを誤れば利益を得ることはできません。売買タイミングを計るために「テクニカル分析」を組み合わせる必要があります。

このように投資をする上で重要なテクニカル分析の考え方ですが

テクニカル分析は無意味

テクニカル分析は迷信

といった意見をぶつけられることもあります。

テクニカル分析無意味派の心境を想像することで、テクニカル分析の本質と向き合い方を考えてみましょう。

目次

テクニカル分析は無意味派の意見

テクニカル分析の有効性を考える前に、テクニカル分析無意味派が生まれる原因を紹介していきます。

ランダムウォーク理論

テクニカル分析を無意味と考えている人たちが主に根拠としているのはランダムウォーク理論です。

ランダムウォーク理論

wikipedia 最終更新 2021年4月17日 (土) 01:45 UTC

株価の値動きは、どの時点においても長期的にも短期的にも「上昇と下降の可能性」がほぼ同じであり独立した事象であるから、過去のトレンドやデータによって将来の値動きを予測することは不可能であるとする理論

ただしランダムウォーク理論を研究している学者であっても、長期的には株価の値上がり可能性が高いと考えているようです。またランダムウォーク理論を根拠として個別株投資をやめインデックス投資に取り組む方もいます。

そもそもランダムウォーク理論が完全に成り立つのであれば投資をする意味はないので

ランダムウォーク理論=株価の動きは予測不能

と考えるのは少々乱暴ですね。

だましのシグナル

ランダムウォーク理論を基にテクニカル分析を否定するのは暴論ですが

株価の動きには不確定要素がある

という考え方は参考になります。テクニカル分析の精度は100%ではありません。テクニカル分析には「だましのシグナル」が付き物です。テクニカル分析を過信して酷い目に遭うとテクニカル分析無意味派に傾きたくなる気持ちはよくわかりますが…。

根拠が曖昧

ダブルボトムや逆三尊は株価の底打ちサインとして多くの書籍などで紹介されています。しかしダブルボトムが底打ちサインとなる理由を解説している書籍は稀です。このように根拠が曖昧なまま紹介されるために、テクニカル分析の信憑性が低下していると考えられます。

根拠が曖昧なまま実践しようと思っても、分析精度は上がらずテクニカル分析が無意味と考える人が増えるという悪循環が生まれるのではないでしょうか。

テクニカル分析の効かない相場

テクニカル分析の本質はチャートの中から投資家心理を読み取ることにあります。含み損で苦しむ投資家や利益が乗って売却タイミングを探っている投資家たちの様子を炙り出すためにテクニカル分析を活用します。しかし投資家心理を決めるのは値動きだけではありません。現実世界の出来事が投資家心理を大きく変えることもあります。例えば2011年の東日本大震災では、日経平均先物は―23%下落しました。この急落は地震という予測困難なイベントが投資家心理を激変させた結果です。

チャート上に刻まれた情報は将来の株価予測に利用できますが、株価に影響を与える全ての情報が得られるわけではなく不確実性が残ります。テクニカル分析が無意味となる場面があることは否定できません。

テクニカル分析が有効な理由

テクニカル分析を無意味と考える人たちの意見を考えてみましたが、彼らの意見も一部では正しいですよね。ここからはテクニカル分析が有効と考えられる理由について見てみましょう。

意識する投資家の存在

テクニカル分析を信じる人がいるからテクニカル分析が有効であるという一面があります。

例えば次のチャートをテクニカル分析の視点で見ると青色の支持線が意識されているのが分かります。

テクニカル分析を信じる相場参加者の中には

支持線に近づいたら買いでエントリーしよう

と考える人がいるため、支持線付近で買い注文が増えます。この買い注文が支持線付近で株価の下落を止め、反転上昇を始める原動力となります。つまり支持線を形成するのは支持線を信じる投資家の買い注文ということです。

また支持線は損切りラインとしても意識されています。支持線を下回ってしまうと

支持線を割ってしまったら損切りしよう

と考えていた投資家たちの売り注文が出て株価は勢いよく下落してしまうことがあります。チャート中では売りが集中した結果、ギャップダウンで急落していますね。

以上のようにテクニカル分析を信じる投資家の集団が支持線や抵抗線を目印として行動することで、テクニカル分析通りに株価を動かすという状況が発生します。

テクニカル分析が有効かはさておき、テクニカル分析を意識した集団によって株価が動かされることが分かれば利用しない手はありません。

本質は投資家心理と需給

テクニカル分析が有効な最大の理由は、チャートから市場参加者の心理を読み取ることができるためです。

そもそも市場経済では価格は需要と供給のバランスで決まります。株価も例外ではありません。好業績高成長の銘柄であっても、株を買いたいと思う人の需要が売りたいと思う人の供給を上回らなければ株価は上がりません。

すなわちテクニカル分析で株価の方向性を見極めたければ、表面的なチャートパターンを読み取るのではなくチャートの裏に隠れた需給を読み取る必要があります。

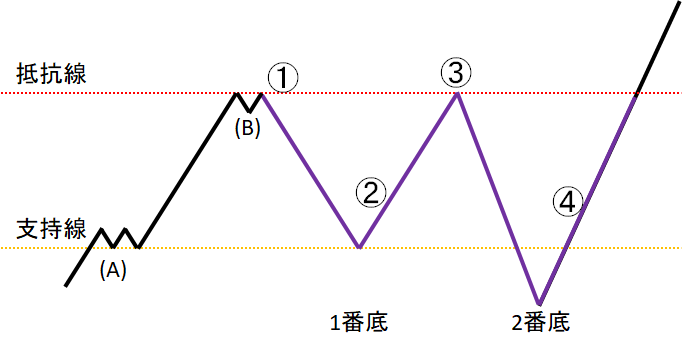

例えばダブルボトムの中で投資家心理と需給が変化する様子を考えてみましょう。

このダブルボトムの中では

支持線:前回上昇トレンド中の揉み合い(A)

抵抗線:前回高値の揉み合い(B)

を意識した動きの中で参加者の心理が変わっていくと考えられます。①~④のエントリーポイント別に値動きと心理の変化を考えてみましょう。

1番底を付けた時点では、①と②でエントリーした投資家は

①:含み損を抱えている。買値の抵抗線まで戻ってほしい。同値撤退でも良い。

②:抵抗線に近づいたら売り抜けて利益確定したい。

と考えているでしょう。①と②の売り注文を跳ね除ける買い注文がなければ抵抗線を超えることはできません。

この後、①,②の売り注文に負けて抵抗線越えに失敗し、2番底を目指し下落すると①,②,③で参加した人たちはどう行動するでしょうか。①~③で買うのであれば

損切りラインは支持線付近

に設定するのではないでしょうか。このチャートでは2番底で支持線を割り込んでいるので、①~③でエントリーした人の多くは二番底で損切りすることになるでしょう。

すると再び抵抗線まで戻ってきたときの参加者は

①:損切り済み

②:損切り済み

③:損切り済み

④:抵抗線で利益確定を狙っている

といった感じに変わっています。Wボトム中央で売り圧力となっていた①,②の多くが損切りした結果、売り圧力(供給)が買い圧力(需要)に対して相対的に減少していると考えられます。

以上のように値動きの中で市場参加者がどのように考え売買するかを予想するのがテクニカル分析です。

テクニカル分析と上手く付き合うために

テクニカル分析無意味派の意見は、テクニカル分析偏重になりがちな成長株投資家に警鐘を鳴らしてくれます。テクニカル分析は完全ではありませんし、株価の動きには不確実要素があります。

不確実要素を受け入れつつ”優位性”に賭けて利益を積み重ねていきましょう(/・ω・)/

コメント