テクニカル分析は過去のチャートから未来の値動きを予想する手法です。では過去チャートから読むべきことは何でしょうか。値動きが機関投資家に支配されているという観点で考えてみると、読み取るべきは機関投資家の動向です。機関投資家が行う買い集めや売り抜けの状況から、需給の状態を見極める必要があります。機関投資家の現状を読みとれば、次の行動すなわち値動きを予想することができます。

このページでは「出来高・価格分析の完全ガイド」を通して学べる株価と出来高から機関投資家の動きを読みとる方法を解説しています。

出来高とローソク足を組み合わせる方法

だましのローソク足の見抜き方

大口投資家の買い集めと売り抜けをローソク足から知る方法

目次

ローソク足の本当の読み方

テクニカル分析の勉強を始めて最初に学ぶのはローソク足の読み方でしょう。大きさやヒゲの有無から始まり、複数のローソク足を組み合わせてより多くの情報を得られるようになります。しかしローソク足だけでは精度の高い投資判断は難しいです。ローソク足の並びだけ見て、上昇の始まりを示すパターンと判断しエントリーしても、だましのシグナルだった経験があると思います。だましに引っかかることなくローソク足を読み解くためには出来高を組み合わせる必要があります。

出来高にだましのパターンはない

ローソク足の形は資金力のある機関投資家ならばある程度操ることができます。形だけ見て飛びつくとだましに遭うのはこのためです。一方で出来高を偽ることはできません。ローソク足と出来高の関係を合わせて見ることがだましを回避する唯一の方法です。

出来高とローソク足の正しい関係

大多数のテクニカル分析の書籍では「出来高を伴った値動きは信頼できる」と述べられていますが誤りです。正しくは「努力(出来高)と結果(ローソク足)の関係」から機関投資家の思惑を読みとることで信頼性の高いテクニカル分析ができるようになります。

ローソク足の正しさを支持する出来高

努力と結果の関係が適切であればだましの可能性は低いと判断し、素直にローソク足を読むことができます。適切な関係とはローソク足を描くために妥当な出来高であったかということです。大陽線を描くには大きな出来高が必要になります。髭の長い十字線を描く場合もボラリティが高く出来高が高いのが自然です。

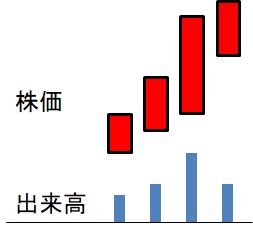

一例を見てみましょう。4連続で陽線が現れていますね。最後の陽線では出来高が減少しています。出来高を伴わない陽線だから弱い訳ではありません。よく見るとローソク足の値幅が小さくなっていますね。ローソク足(結果)が小さいのですから出来高(努力)が小さいのは当たり前であって、だましではありません。

ローソク足がだましであることを示唆する出来高

ローソク足を描くために必要な出来高と実際の出来高に乖離がある場合、だましである可能性が高くなります。勝手に解釈を誤って騙されているだけなので、だましという表現は不適当だと思いますが…。

だましのローソク足の例を見てみましょう。

4連続で陽線が現れています。株価の上昇に従って出来高もどんどん増加しています。出来高を伴っているから陽線の強さは信頼に値しますか?出来高とローソク足の関係を見ると、4本目の陽線に弱さを感じ取ることができます。出来高が増加しているのに、値幅は小さくなっていますよね。本来ならば出来高が増えている(買い圧力が高い)ときは、比例して上昇幅が大きくならなっていないのです。出来高が増えたにも関わらず陽線の値幅小さいことから、過熱感が高まる中で売り圧力が強くなっていると読むのが正しいでしょう。

以上のように単に出来高を伴ったローソク足が信頼できる訳ではありません。ローソク足の中に隠れた機関投資家の動向を出来高から読み取ることが重要です。

カップウィズハンドルやダブルボトムなど株価上昇前に現れるチャートパターンを使用する際も、チャートの形だけでなく出来高を組み合わせることで分析の精度は向上します。

機関投資家の売買タイミング

「勢いよく株価が上昇する様子を見て飛び付き買いしたところ天井を掴む」、「下落の勢いに恐怖し売ったところ底だった」という経験がありませんか。機関投資家は一般投資家の心を揺さぶり、天井と底で大量の株を売買します。

機関投資家は底で買い天井で売り抜ける

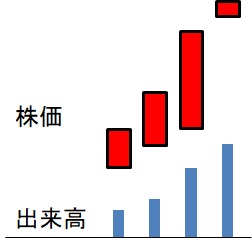

次の図では機関投資家の売買タイミングを書き込んでいます。

底で買って天井で売り抜けていますね。投資格言で「頭と尻尾はくれてやれ」というものがあります。底買い、天井売りは危険なのでやめるべきという意味ですが何故機関投資家には可能なのでしょうか。

実は機関投資家にとって底と天井を当てることは難しくありません。どちらも機関投資家自身が作るものですから。資金力を武器に彼らが買いに入れば下落は止まります、売り出せば天井となります。

裏を返せば機関投資家の贅沢な悩みも見えてきます。安値で株を買い集めたいと思っても、機関投資家自身の買い圧力で株価が上昇してしまいます。また株式を高値で売り抜けたいと思っても自身の売り圧力で株価が下落してしまいます。これでは思い通りの取引ができませんね。

この悩みを解決する方法のひとつは、出来高が急増する局面(セリングクライマックス&バイイングクライマックス)を使うことです。

セリングクライマックスでは、含み損に耐えられなくなった投資家たちが一斉に株を投げ売りします。このとき機関投資家は、苦痛に苦しむ投資家が投げた大量の株を買い集めることでポジションを取ります。

セリングクライマックスが終わると機関投資家が株価を吊上げるので

「投げ売りしたところが底だった…」

ということが起こります。

反対に株を売り抜ける際は、高騰する銘柄に群がる投資家に株を売ります。

株価を見ながら欲望と恐怖に身を任せてトレードすると、機関投資家とは反対の動きになり成績は向上しません。

需要を試すローソク足

機関投資家は株価を操るとき、意図に反した動きをする個人投資家は邪魔な存在です。ということで株を買い集めた機関投資家は、トレンドを作り出す前に握力の弱い投資家が残っていないか確認を行います。

握力の弱い投資家の存在を確認する方法は簡単です。恐怖を与えれば慌てふためき大量の売り注文が湧いてきます。即ち株価を下げた際に出来高が増加する場合、握力の弱い投資家が残っており買い占めが不十分であることが分かります。一例を見てみましょう。

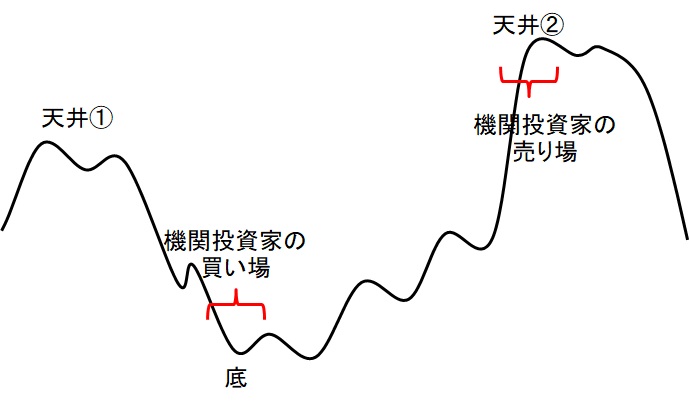

(1)前回下落トレンドにおける押し目

底で反転した後にこの価格帯が上値抵抗線となっている

(2)前回下落トレンドの底

底を付けた後に参入した投資家の損切りラインになる可能性あり

(3)1度目の上昇の試し

少し株価を下げたところ売り注文が出て出来高を伴った下落

(4)2度目の上昇の試し

需給確認のため再び株価を下げたところ売り注文が湧いてくる

まだ握力の弱い投資家が残っている

(5)振るい落とし

握力の弱い投資家を一掃するため(2)の安値以下まで株価を下げる

恐怖に負けた投資家の損切り&投げ売りで出来高を伴った下落

(6)3度目の上昇の試し

一度大きく下げたものの出来高は増えていない

この価格帯で株を手放す投資家が枯れたことを示唆

(7)4度目の上昇の試し

改めて株価を下げてみるが売りは出てこない

買い占めが進み需給が整っていることを示唆

上値抵抗線を目前に需要の試しの失敗(3,4)&振るい落とし(5)を経て、試しに成功(6,7)し上昇を開始しています。このように試しのローソク足で需給を確認し、上昇開始のタイミングを計っています。

ローソク足から相場の強弱を知る

出来高とローソク足の正しい関係が分かったところで、相場の行方を占う典型的なローソク足について学んでいきましょう。出来高・株価分析の完全ガイドを参考にしていますので、ローソク足の呼び名が異なる部分があります。

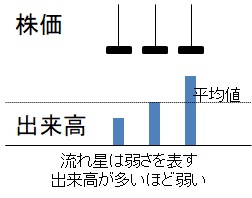

流れ星(トウバ)

実体が小さく上ヒゲの長いローソク足を流れ星と言います。一般的なテクニカル分析では塔婆(トウバ)と呼ばれます。実体部分は陽線でも陰線でも構いません。流れ星は出来高の多い少ないにに関わらずトレンドのどの位置にあっても弱さを表すローソク足です。上昇を試みるも買いに比べ売りの圧力が強く上ヒゲが長くなっています。

ただし1度流れ星のローソク足が現れたからすぐ下落に転じるという訳ではありません。前後のローソク足と判断して方向性を判断する必要があります。2度目のトウバや他の弱さを表すローソク足が出現している場合は、市場の天井が迫っている可能性が高いです。

買い集めの終盤で需要の試しとして現れる流れ星は例外的に強さを示唆しています。ひとつのローソク足だけで判断することなく、中長期的な視点でもローソク足の意味を考えましょう。

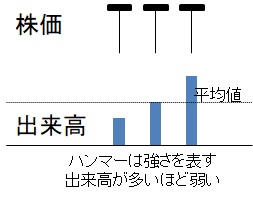

ハンマー(トンボ)

実体が小さく下ヒゲが長いローソク足のことをハンマーと言います。一般的にはトンボと呼ばれますね。流れ星と正反対の形をしていますね。意味合いも正反対で、基本的には強さを表すローソク足です。売り圧力を跳ね返すような強い買い勢力がいることを示唆しています。

売り仕掛け前の需要の試しとしてハンマーが弱さを表すこともあります。

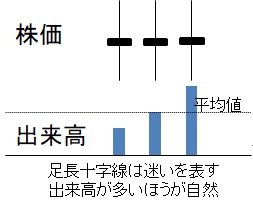

足長同時線(長ヒゲ十字線)

実体が小さく上下に長いヒゲを持つローソク足を足長同時線と言います。単なる十字線ではなく、上下に長いヒゲを持つ十字線がVPAにおいて重要な意味を持ちます。十字線は市場の不安定さと迷いを示しています。トレンドに従う勢力と反対する勢力が拮抗している状態であり、市場反転の可能性を示す初めの手がかりとなります。

ヒゲが長い足長同時線は取引時間帯の中で株価が上下に大きく動きボラリティが特に高いことを示すものです。足長十字線は始値と終値が同じでローソク実体部分が小さいローソク足ですが出来高は多くなければありません。

つまり出来高が少ないのは不自然であり、だましの可能性があります。出来高が少ないのに株価が大きく動いているということは誰かが操作しているのでしょう。…機関投資家でしょうね。株価を大きく振ると弱い投資家が投げ売りしますので、いくらか買い占めを進めることができます。

足長十字線が需給に与える影響は大きくありません。しかし出来高の少ない足長十字線が現れるということは、背後に機関投資家がいることを暗示してくれます。注意深く観察したいですね。

長大線(大陰線・大陽線)

長大線があらわすのは力強さです。大きな出来高を伴っていれば、機関投資家の後押しを受け強いトレンドが発生していることを示しています。一方で出来高を伴わない長大線はだましの可能性があります。個人投資家は長大線に飛びついていますが、既に機関投資家は手を引いているかもしれません。出現する位置と出来高を組み合わせ、長大線の意味をじっくり考えてみましょう。

短小線(小陰線・小陽線)

実体部分の小さな短小線は市場の小休止を表します。実体部分が小さいのですから出来高は少ないことが自然です。では出来高の多い小陰線では何が起こっているのでしょうか。例えば出来高が多い小陽線では売り圧力が働いていることが分かります。

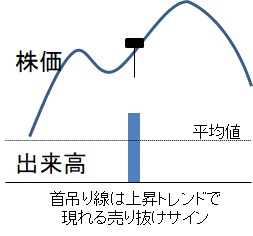

首吊り線

首吊り線の見た目はハンマーと同じで、実体部分が小さく下ヒゲが長い見た目をしています。首吊り線とハンマーを区別するのは出現する位置です。首吊り線は上昇トレンドの途中で発生します。強気相場の途中でまとまった株を売る投資家はあまりいません。首吊り線の出来高は買い支えではなく売り抜けの可能性を考慮しなくてはなりません。

出来高・株価分析を行う上での注意

出来高・株価分析の完全ガイドに感銘を受けてチャート分析をしていると、流れ星やハンマーを見た際に反転を期待して飛びつきたくなります。でも焦りは禁物です。トレンドは急に反転することはありません。1つ目のローソク足は相場の雰囲気が変わる兆しを示しているだけです。焦ることなく次のローソク足を待ちましょう。確度があがったところで勝負することが大切です。

テクニカル分析で需給を見極める

出来高・価格分析で見極めるべきは機関投資家の存在と需給です。詳細は以下の記事で解説しています。

チャートの形より出来高とローソク足

カップウィズハンドルやダブルボトム、VCPパターンといったチャートパターンを利用する際も出来高とローソク足の関係が重要になります。チャートの形だけではなく、出来高とローソク足から需給を調べてみしょう。

需給改善の原因から銘柄を探す

株価の方向性を決める需給は様々な要因で変化しますが、株価は基本的に企業価値に比例します。すなわち利益&売上が伸びている企業には需給のよい銘柄がある可能性が高いですね。

成長株投資の名著「オニールの成長株発掘法」で取り上げられているCANSLIMを使って成長銘柄をスクリーニングする方法は以下の記事で解説しています。

さらに深く学びたい方は

このページで紹介したローソク足と出来高を組み合わせたテクニカル分析手法は、アナ・クーリングの「出来高・価格分析の完全ガイド」の中で詳細に紹介されています。本記事で株の需給に興味を持たれた方は本書を一読することをおすすめします。

コメント